chứng khoán

thông tin thương mại

- TỶ GIÁ NGOẠI TỆ

- TỶ GIÁ VÀNG

Ngân hàng Nhà nước tiếp tục hút về lượng lớn VND trong phiên 3/10, lãi suất cao nhất trong 9 phiên

12:00 | 04/10/2023

Trong 9 phiên giao dịch vừa qua, NHNN đã chào thầu thành công tổng cộng gần 110.600 tỷ đồng tín phiếu, qua đó hút khỏi hệ thống ngân hàng lương VND tương ứng.

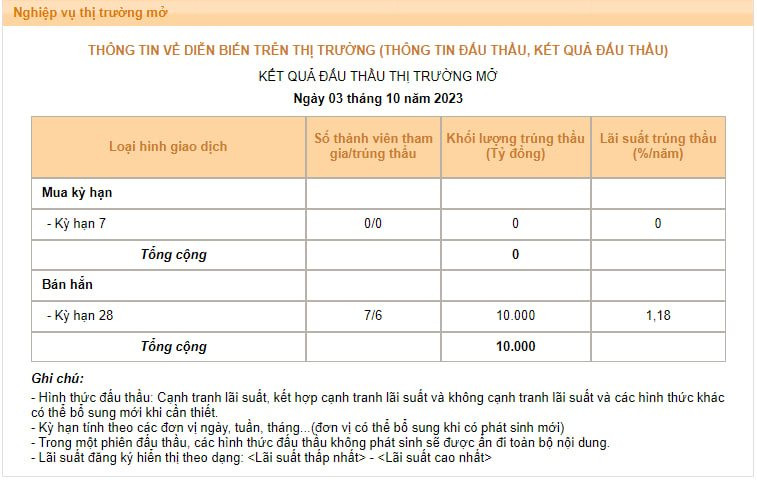

Trong phiên giao dịch 3/10, Ngân hàng Nhà nước tiếp tục chào bán tín phiếu 28 ngày theo cơ chế đấu thầu lãi suất. Kết quả, 6/7 thành viên tham gia đều trúng thầu với tổng khối lượng 10.000 tỷ đồng, lãi suất trúng thầu 1,18% - cao hơn 2 phiên trước đó và là mức cao nhất kể từ đầu đợt phát hành.

Trên kênh cầm cố giấy tờ có giá, tiếp tục không có nghiệp vụ mới phát sinh và lượng lưu hành vẫn duy trì ở mức 0. Tính chung, NHNN đã rút ra khỏi hệ thống 10.000 tỷ đồng trong phiên giao dịch 3/10. Với kỳ hạn 28 ngày, số tiền này sẽ được NHNN bơm trả lại hệ thống vào ngày 31/10/2023.

Nguồn: SBV

Như vậy, sau khi giảm mạnh xuống còn 3.800 tỷ vào phiên 29/9, khối lượng tín phiếu trúng thầu đã tăng dần trở lại trong 2 phiên vừa qua (6.800 tỷ và 10.000 tỷ). Đồng thời, lãi suất trúng thầu cũng như số lượng thành viên tham gia đấu thầu cũng có xu hướng tăng. Dù vậy, lãi suất trúng thầu vẫn thấp hơn khá nhiều so với lãi suất liên ngân hàng cùng kỳ hạn cho thấy thanh khoản hệ thống vẫn rất dồi dào.

Trước đó, NHNN đã mở lại kênh hút tiền qua tín phiếu sau hơn 6 tháng tạm ngưng trong bối cảnh thanh khoản hệ thống dư thừa và lãi suất trên thị trường liên ngân hàng duy trì ở mức thấp nhất kể từ đầu năm 2021.

Liên tục trong 9 phiên giao dịch vừa qua, NHNN đã chào thầu thành công tổng cộng gần 110.600 tỷ đồng tín phiếu, qua đó hút khỏi hệ thống ngân hàng lương VND tương ứng. Các đợt tín phiếu này đều có kỳ hạn 28 ngày và được chào bán theo phương thức đấu thầu lãi suất.

Theo giới phân tích, động thái phát hành tín phiếu của NHNN nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND.

Theo số liệu của Chứng khoán BIDV (BSC), số dư Citad vào cuối tháng 9 đã lên gần 400.000 tỷ đồng, trong khi dự trữ bắt buộc chỉ ở mức khoảng 280.000 tỷ đồng.

Theo BSC, thông qua việc phát hành tín phiếu, NHNN có thể điều tiết thanh khoản hệ thống đang dư thừa và TCTD chưa dùng đến; đồng thời có thể hạn chế hiện tượng đầu cơ ngoại tệ. Thực tế, hoạt động phát hành tín phiếu là nghiệp vụ bình thường, cơ bản của NHTW. Tại Việt Nam, trong giai đoạn 2018 - 2023, NHNN đã thực hiện nghiệp vụ này đều đặn nhiều lần trong năm.

Thống kê của BSC cho biết trong giai đoạn 2018 - 2023, NHNN đã thực hiện hút ròng trung bình khoảng 9,7 lần/năm trong giai đoạn này, số ngày trung bình/đợt là khoảng 13,4 ngày. Giá trị hút ròng trung bình/chu kỳ đạt 43.385 tỷ đồng. Giá trị hút ròng lớn nhất/chu kỳ là 191.100 tỷ đồng vào năm 2022.

“Chúng tôi cho rằng, ở giai đoạn hiện tại, công cụ hút ròng qua kênh tín phiếu khả năng sẽ là công cụ chính được NHNN sử dụng để điều tiết thị trường vì thế khối lượng hút ròng có thể sẽ tiếp tục tăng cho đến khi lãi suất liên ngân hàng tăng trở lại và tỷ giá phần nào được điều chỉnh ổn định hơn”, các chuyên gia của BSC nhận định.

Ông Nguyễn Khánh, chuyên gia nhiều năm làm việc trong lĩnh vực ngoại hối tại các ngân hàng, dự báo hoạt động phát hành tín phiếu của NHNN sẽ được tiếp tục kéo dài trong thời gian tới. “Khi nào lượng tiền tại Citad ( tiền gửi KKH các NHTM đặt tại NHNN) giảm về mức độ hợp lý, lúc đó việc gọi thầu tín phiếu mới kết thúc”, ông Khánh nhận định.

Vị chuyên gia này cho rằng, việc NHNN kết thúc gọi thầu tín phiếu không phụ thuộc vào chênh lệch lãi suất VND- USD tại thời điểm đó mà phụ thuộc vào lượng tiền tại Citad.

“Hiện lượng tiền gửi Citad theo thông tin tôi nhận được là khoảng 300.000 tỷ VND. Do đó, tôi nghĩ NHNN sẽ gọi thầu liên tiếp trong 1 tháng tới và rolling (quay vòng) lượng tín phiếu này”, ông Khánh đánh giá.

Theo ông Khánh, hoạt động phát hành tín phiếu của NHNN cho thấy một động thái về mặt tái kiểm soát về lãi suất liên ngân hàng. Từ đó, nếu xuất hiện các tình huống xấu diễn ra NHNN sẽ dễ dàng điều tiết hơn mà không gây những “cú shock” cho thị trường tiền tệ. Cụ thể, việc hút tiền qua tín phiếu sẽ khiến một lượng tiền không lưu thông đi từ hệ thống ngân hàng thương mại về Ngân hàng Nhà nước, không tác động xấu tới tỷ lệ thanh khoản của hệ thống ngân hàng thương mại hay thanh khoản thị trường. Việc hút tiền này không tác động tới thanh khoản chung hay cung cầu ngoại tệ mà chỉ gián tiếp tác động lên tỷ giá.

Ông Khánh nhận định, tổng quy mô chào bán phụ thuộc rất lớn vào tình hình thị trường sắp tới sẽ ảnh hưởng như thế nào tới thanh khoản chung. Ví dụ, nếu tăng trưởng tín dụng được đẩy mạnh trong thời gian cuối năm, NHNN sẽ “nhả” lượng tín phiếu này để hỗ trợ một phần thanh khoản cho thị trường.

Theo Nhịp sống Thị trường